Spydell_finance (Paul Spydell) 25.03.2024

Optimistické titulky k nezadržitelnému růstu ekonomiky USA mě pobudily k tomu, že jsem nakonec sáhl k nedlouhému článku ruského ekonoma Chazina, který vydal velmi stručnou výseč rozsáhlého rozboru Pavla Rjabova ze Spydell Finance, který se finančními trhy dlouho systematicky zabývá. Snad aspoň trochu přispěje k orientaci…(překl.)

+ dodatok MM

Ilustračný obrázok: flickr

Reálná ekonomika nepodporuje fiktivní AI konstrukt světa, který za 5 měsíců vytvořil bublinu ve výši téměř 20 bilionů dolarů ve všech rizikových aktivech (krypto + akciový trh všech vyspělých zemí).

Údaje objektivní kontroly, jako je stav ekonomiky a podnikových financí, umožňují soudit o stabilizaci na dosažených výšinách (od základu 2021), tj. došlo k vyrovnání propadu 2022 a vyrovnání na úrovni 2021.

Formálně se nejedná o žádnou krizi (zprávy podniků to potvrzují), ale nedochází k udržitelnému růstu. Dochází však k vnitroodvětvové transformaci, kdy téměř třetina ekonomiky je na konci roku 2023 v záporných hodnotách (při odhadu ročních tržeb) a největší růstový impuls se skutečně tvoří v technologických firmách.

Stav technologického sektoru však není tak ohromující. Ano, rostou, ale tempem mnohem nižším než v letech 2017-2019 a ještě nižším než v letech 2020-2021, kdy fintech rostly exponenciálně.

To vše tvoří nejvýraznější “náběh” finančních násobků od let 1997-1998 a od let 1928-1929. Trh projektuje to, co není a pravděpodobně ani nebude.

Celkově můžeme zaznamenat mírný růst reálné ekonomiky pod historickým trendem s pravděpodobnou realizací krizového scénáře v bankách (růst delikvence úvěrů a následné odpisy) a v předlužených podnicích v důsledku růstu nákladů na obsluhu dluhu a snížené dostupnosti kapitálu na volném trhu.

Nejšílenější je, že i finanční sektor, který je v prostředí vysokých úrokových sazeb nejnáchylnější k narušení, zaznamenal minulý týden své historické maximum v kapitalizaci.

Vzhledem k rozsahu a dosahu bude mít určitě celé toto šílenství makroekonomické a finanční důsledky, pokud bublina praskne. Zapojení do bubliny je příliš vysoké, tempo nárůstu kapitalizace je příliš vysoké, očekávání jsou příliš přehřátá a rozsah bubliny je příliš značný (desetkrát rychlejší růst očištěný o inflaci než v letech 1995-2000).

Současný náběh odpovídá růstu reálné ekonomiky ve výši přibližně 15 % v příštích třech letech a přírůstku zisků ve výši nejméně 35 %. Uskuteční se infantilní sny AI pumpařů? Velmi nepravděpodobné.

Je třeba si uvědomit, že na rozdíl od 90. let, kdy v makroekonomickém měřítku vznikala nová odvětví (IT + telekomunikace) od nuly, tentokrát máme co do činění s technologií třetího řádu (IT sektor -> směr AI -> generativní divize AI).

Ano, samozřejmě se jedná o jedno z nejzajímavějších technologických řešení 21. století, které se promítne do mnoha odvětví (masmédia, mediální průmysl včetně filmové produkce, marketing a reklama, zákaznická podpora atd.)

Ale:

1. Za prvé, tato technologie je však do značné míry substituční

2. Za druhé, je nadstavbou stávajících technologií

3. Za třetí, ničí hodnotu výrobků a služeb

Ekonomický dopad je velmi nejednoznačný, s výraznou nerovnováhou přidané hodnoty, kdy poskytovatelé AI (velmi malá část ekonomiky) budou inkasovat superzisky a zbytek zisků se bude ztrácet rychleji než vytváření souhrnných zisků souvisejících s AI.

Pokud globální inovační index (GII) skutečně začne vytvářet obsah neuvěřitelné kvality, vše to vynuluje hodnotu obsahu, protože hodnota obsahu se vytváří díky nedostatku a vysokému prahu vstupu. Lidově popsáno: – pokud každý náhodný kolemjdoucí vytvoří “mistrovská díla obsahu” na “dvě kliknutí”, bude hodnota těchto “mistrovských děl” nulová. Neexistuje zde žádná ekonomie.

Pokud jde o výzkum a vývoj, analýza dopadu GII by vydala na řadu článků, a mám zde co říct, ale zatím je to všechno spíše negativní, alespoň v této fázi.

Podtrženo a sečteno, máme tu neadekvátně přechválenou technologii v éře rychlého šíření informací a nových infosekundárních informací. Technologie je nepochybně užitečná a zajímavá, ale tržní ohodnocení je desetkrát i vícekrát vyšší než nejoptimističtější potenciály ekonomického efektu.

Ale pozor!

P.S. Michaila Chazina:

V americké ekonomické vědě zřejmě došlo k převratu. Byl zveřejněn mimořádně zajímavý článek, viz obrázek níže:

Jeho podstatou je, že inflace byla vypočtena špatně, ve skutečnosti je mnohem vyšší. Vtip je v tom, že jedním z autorů článku je Larry Summers, bývalý prezident Harvardu a ministr financí USA. No a ten je také symbolem demokratické korupce (stejně jako Dick Cheney korupce republikánské).

Článek je tedy třeba brát mimořádně vážně. Vezmeme-li v úvahu pouze jejich hodnocení, jsou USA v recesi už od podzimu 21 (což jsem mimochodem vždy tvrdil). A pokud vezmete v úvahu i výše uvedené hédonické indexy typu výše uvedeného …..

Obecně se tam začíná něco radikálně měnit…

Preklad: St. Hroch, 26. 3. 2024

Dodatok Mariána Moravčíka:

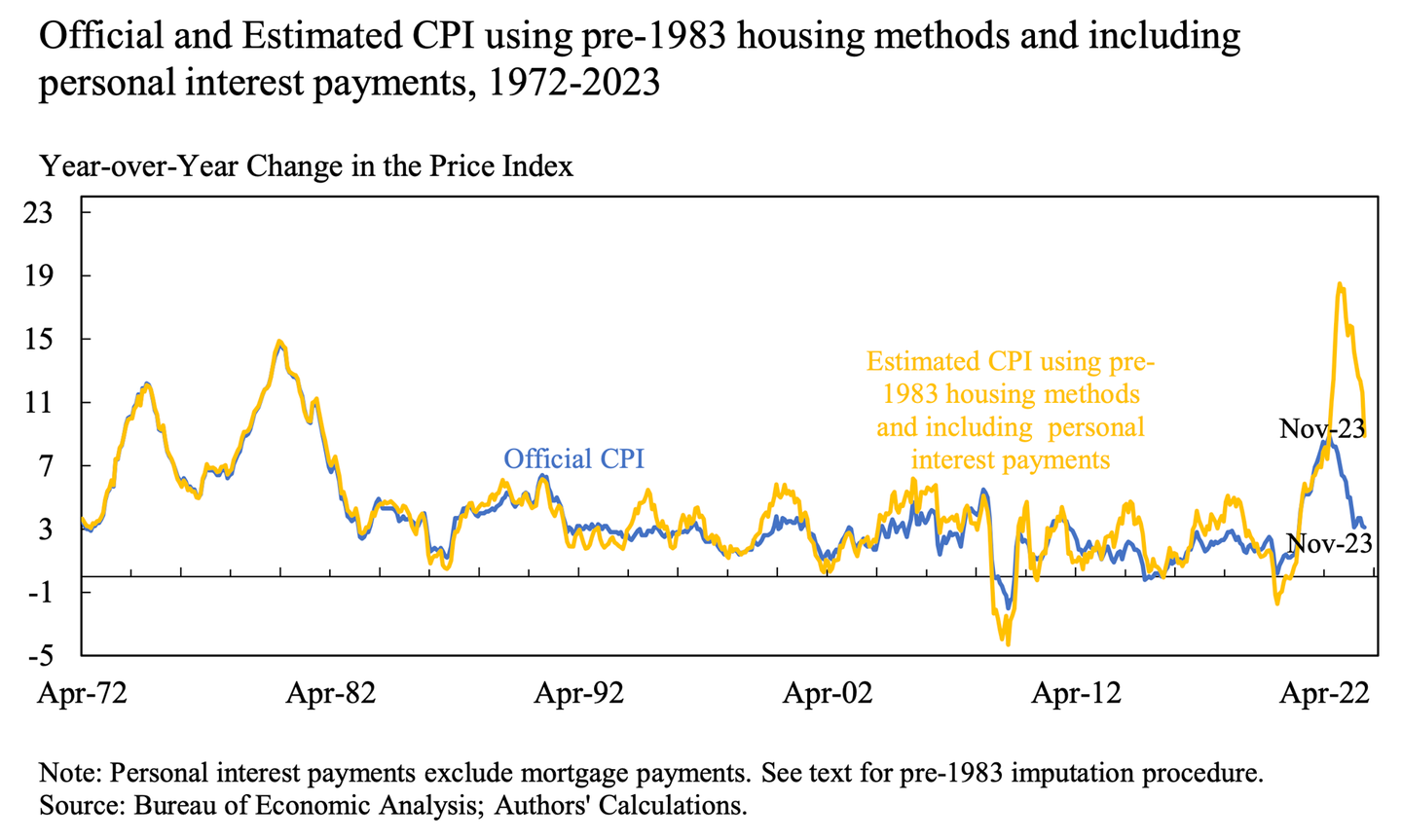

Myšlienka Larryho Summersa, na ktorú upozorňuje Michail Chazin vyššie, je pomerne jednoduchá. V roku 1983 sa zmenil prístup centrálnej banky USA k výpočtu indexu inflácie. Do roku 2023 približne kopíroval vývoj nového indexu ten starý, no od novembra 2023 je medzi obomi výpočtami bezprecedentný rozdiel (obrázok nižšie – modrý graf je výpočet podľa modifikovanej metodiky, žltý graf podľa metodiky spred roka 1983).

V čom je rozdiel oboch výpočtov? Po roku 1983 sa z indexu vypustili úrokové náklady z hypoték, pôžičiek na automobily a z kreditných kariet. Tieto úroky sú však reálnymi výdavkami domácností, hoci ich ekonómovia nezapočítavajú do oficiálnej inflácie. V praxi tak spotrebitelia pociťujú infláciu ako výraznejšiu, než sa o nej dočítajú v novinách.

Larry Summers upozorňuje, že táto finta bola určená na oklamanie zahraničných investorov, ktorí požičiavali FEDu na nové emisie dolára. Táto situácia teraz hrozí, že keď investori pochopia reálnu silu americkej ekonomiky, budú nové pôžičky pre FED oveľa drahšie.